全时银行,可不仅仅是24小时银行

2020年,小A计划购入一套新房。在告知银行后,小A便在手机APP上收到了银行根据我的财务能力量身推荐的楼盘信息;看房时,只需将手机摄像头对准某处房产,房屋细节图和内饰照片即可呈现;银行还根据我的消费与储蓄情况提供了按揭计划;交易完成后,银行又为小A推荐了家庭保险提供商、验房师、搬家公司等关键资源。在银行的一条龙服务下,小A顺顺利利喜迁新居……

这就是我们今天要给大家介绍的全新银行概念——全时银行。

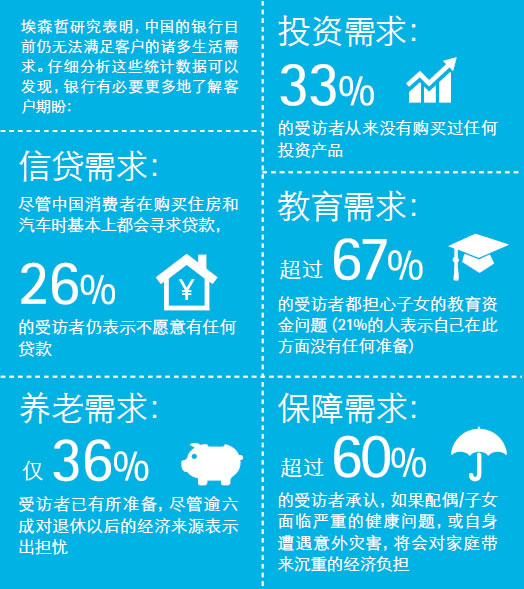

随着中国消费者正快速步入数字时代,他们越来越倾向于能随时随地获得银行服务。但是在教育、养老、投资、保障等领域,银行却无法满足客户不断变化的需求。(见下图)

然而支付宝、微信等嗅觉灵敏的数字颠覆者们却已趁势而入。它们凭借对消费者的精准洞察和颠覆性技术,不断加深与客户之间的互动,开始提供无缝化的银行服务。预计到2020年,银行业超过30%的收入将被这些新生的数字竞争者和全新业务模式收入囊中。

这就将传统银行企业逼上了十字路口:要么沦为成纯粹的交易处理服务提供商,要么构建一个完善的数字生态系统,打造与客户无缝衔接的“全时银行”。

【四大能力成就全时服务】

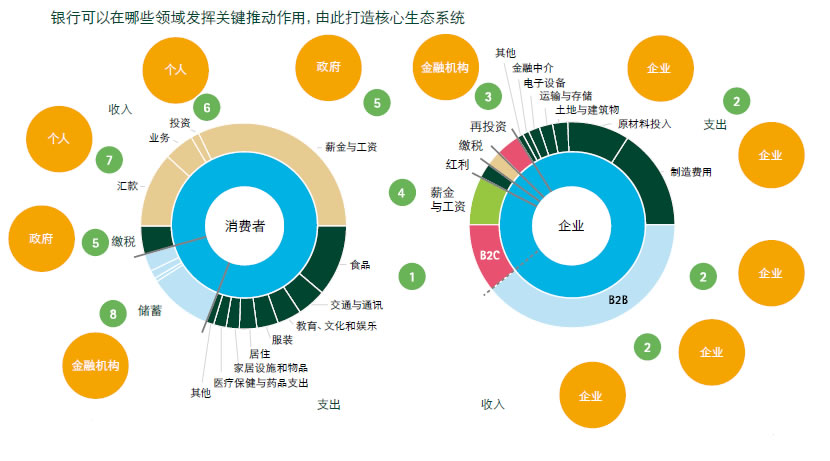

利用颠覆性技术,全时银行可以提供完整的客户解决方案,推动银行与客户之间持续进行日常互动,从而了解并帮助解决客户在生活/业务等领域的更多需求;通过建构一个完善的数字生态系统,银行能够将现有的服务合作伙伴与其他重要的机构结合在一起,不断拓展数字联系,并建立起公平的价值分享机制。

要实现以上功能,打造出类拔萃的全时银行,就必须在以下四个方面构建独树一帜的能力:

1. 定制的、无缝化的产品与服务

将金融服务(储蓄、保险、股票交易等)与非金融服务(如优惠券发放)进行有机结合,根据客户的个人喜好和行为模式提供定制的、随时随地的服务。

2. 高价值的客户互动

打通线上和线下的接入点,加强与客户的互动,如通过远程顾问和虚拟角色,采用在线视频、聊天、社交活动等多种方式,面对面地为客户提供咨询建议。

3. 优质便捷的客户服务

利用简单直观的用户界面,实时提供各种端到端服务,并确保流程如同在亚马逊网站购物那般迅速、高效;同时利用不断充实的大数据库,不间断地寻找消费者洞察。

4. 以客户视角为核心建立无缝化生态系统

该系统应当满足客户生命周期内更广泛的需求,且每一次互动都应会被记录在数据库中,从而更精确地了解客户需求。例如平安银行旗下的平安好车及平安好房,通过整合金融、房地产、汽车和互联网服务,建立了一个完整的生态系统,为客户提供了无缝化的购房/购车体验。

【四种角色服务中国消费者】

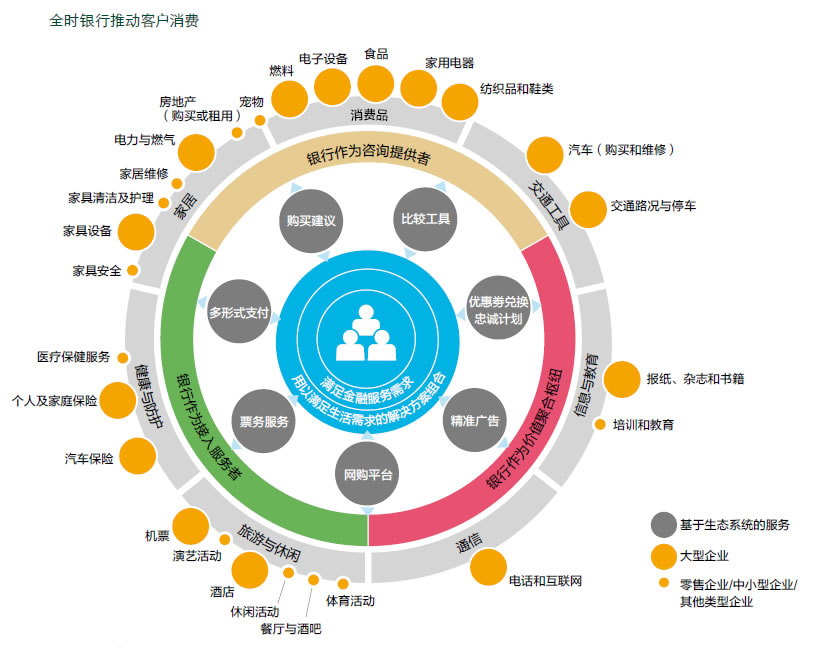

为了满足中国消费者的特定需求,未来的全时银行还需扮演好四种角色(见下图):

资讯提供者

基于对消费者的深入了解和完善的采购数据分析,给出具体的购买建议。无论是衣、食等基本开支,还是某一生命阶段的重大事项,全时银行都应该围绕消费者的需求,提供合适的产品或服务。

价值聚合者

组合金融和非金融、银行自营和第三方业务的服务与产品,例如支付宝和余额宝正在扮演的角色。这要求全时银行能够成为生态系统大数据仓库的管理者和分析引擎。

接入服务者

让客户“随时随处”的购买过程变得更加便捷、轻松和个性化。全时银行需要成为生态系统的身份管理员,识别客户,确认已知信息,并帮助简化整个生态系统的运行方式。

产品创新者

不断尝试和探索各类创新方案,添加新的功能、服务和定价模式,力求更好地贴合客户要求。

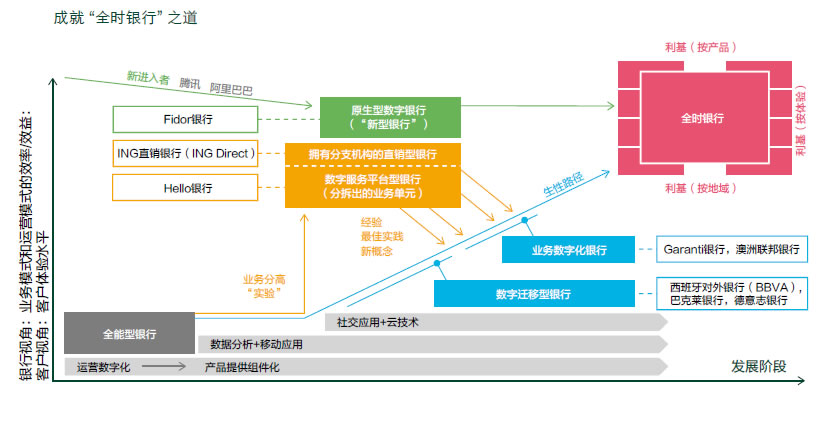

【迈向全时银行的路径】

要想成为全时银行,路径并非只有一条。未来,某些全时银行将源自那些无实体分行、无现金交易、且全面实现无纸化运营的现有机构。另一部分则是通过成功转型,摆脱传统的分行业务模式,成为全时银行;其传统的分行网络将转变为一种渠道,无缝化地融入到全渠道服务模式当中。

领先银行和数字化企业都已开始行动,腾讯已获取银行业务牌照,我们预计,中国银行业迈向全时银行的步伐也将不断加快。

本文地址:http://www.sunv.com.cn/hykx/201410/281.html 您的IP:42.233.232.74